20歳になったら自動的に加入する「国民年金」。子どもが学生のうちは親が負担しているというご家庭も多いのではないかと思います。こうしたケースでは、親の税負担が軽減されるというメリットがあります。角村FP社労士事務所の特定社会保険労務士・CFPの角村俊一氏が解説します。

「父さん、国民年金が払えない」という息子からの悲痛な訴え…毎月ギリギリ生活の50歳会社員、大学生息子の国民年金保険料負担を決意も〈嬉しい誤算〉に小躍りしたワケ【CFPの助言】

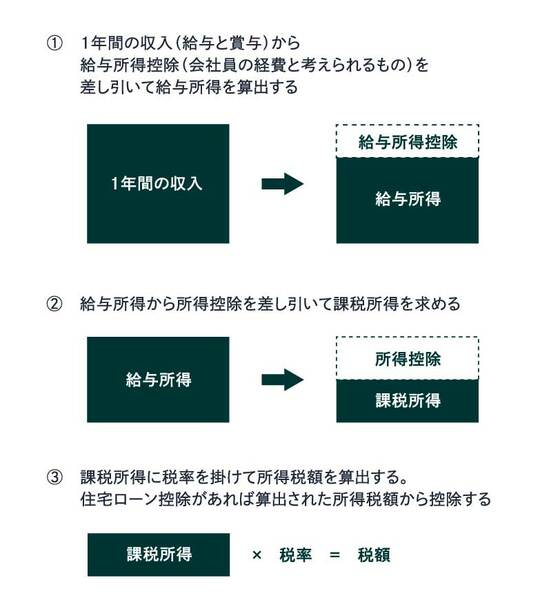

所得税の仕組み

会社員の場合、勤務先の給与担当者が所得税の計算や納税を行います。原則として本人が確定申告をする必要はありません。

所得税の計算の流れは下記の通りです。

毎月の給与や夏冬の賞与から天引きされている所得税は概算です。一定のルールに従って仮の金額が天引きされているだけであり、正確な金額ではありません。

所得税は1月1日から12月31日までの1年間の所得に対して課せられる税金です。そこで、1年間の所得が確定する12月に所得税の精算が行われます。これが年末調整とよばれる仕組みです。多く天引きされていれば還付され、足りなければ追加徴収されます。

所得税の計算は次のように行われます。

ここでポイントとなるのが②の所得控除です。所得控除は、所得税を計算するときに各納税者の個人的事情を考慮するものであり、所得税額に影響を及ぼします。所得控除が大きければ課税所得が小さくなるので所得税額も少なくなるのです。

所得控除の種類は?

所得控除には、人的控除とそれ以外の控除が設けられています。人的控除には、例えば配偶者控除があります。

人的控除以外の所得控除には、例えば社会保険料控除があります。

社会保険料とは、毎月の給与から天引きされている健康保険料や厚生年金保険料などのこと。支払った全額が社会保険料控除として給与所得から差し引かれます。会社で社会保険料の金額は把握できるので、特に提出する書類はありません。

さて、ここで覚えておきたいのは、親が子どもの国民年金保険料を負担した場合、その金額も社会保険料控除の対象になるということです。ただし、子どもの国民年金保険料をいくら負担したかは会社にはわからないので、子どもの保険料負担分の控除を受けるには、日本年金機構から届く保険料控除証明書を年末調整の際に会社に提出する必要があります。

以上、所得税の計算の流れをみてきました。住民税も同じような流れで計算します。よって、社会保険料控除の金額が大きければ住民税も安くなります。

最後に、どれくらい税負担が軽減されるのか試算してみましょう。

令和6年度の国民年金保険料の金額は16,980円です。仮に来年3月分までを一括して納めたとすると「16,980円×12月=203,760円」となり、Aさんの所得税率が20%であれば軽減額は「203,760円×20%=40,752円」となります。住民税率は10%なので20,376円。所得税と住民税をあわせると61,128円ほど本来納める金額よりも低くなります。

世界トップクラスの平均寿命を誇る日本。まだまだ先の話ですが息子の老後も心配です。自身の税負担が軽減されるというメリットに加え、息子が将来受け取る年金を減らしたくはないと思う親心から、Aさんは息子が学生である間は国民年金保険料を出してあげることにしました。

角村 俊一

角村FP社労士事務所代表・CFP