より早く資産形成したい場合の選択肢として挙げられる「個別株投資」。ハイリスク・ハイリターンの側面はあるものの、「リスクを低減する方法はある」と、投資研究家の児玉一希氏は言います。児玉氏の著書『株式投資2年生の教科書』より、詳しく見ていきましょう。

「より早い資産形成」を目指すなら〈個別株投資〉がおすすめだが…リスクヘッジのために必ず押さえておきたいこと【人気投資家YouTuberが解説】

最初は「異なる業種」2〜3銘柄の保有でOK

【ポイント3】銘柄・業種を分散する

「卵を1つのカゴに盛るな」という投資の格言があります。1つのカゴだけだと落とした場合に全部の卵が割れてしまいますが、別々のカゴに卵を分散していれば割れるのは一部で済むということです。

これは個別株投資も同じで、異なる業種の銘柄を持つことで、万が一の事態があってもダメージを分散できます。

例えば、日本の3大メガバンク「三菱UFJフィナンシャル・グループ」「三井住友フィナンシャルグループ」「みずほフィナンシャルグループ」の銀行株だけに全額投資していたとしましょう。この場合、金融危機が起きてしまうと銀行株は暴落し、大きく資産を減らしてしまいます。

別の例で、トヨタなど海外展開の比率が高い大手自動車メーカーの株ばかりに投資していると、円安局面では収益を伸ばせますが、円高に振れると海外からの売上が減って大ダメージを受けます。

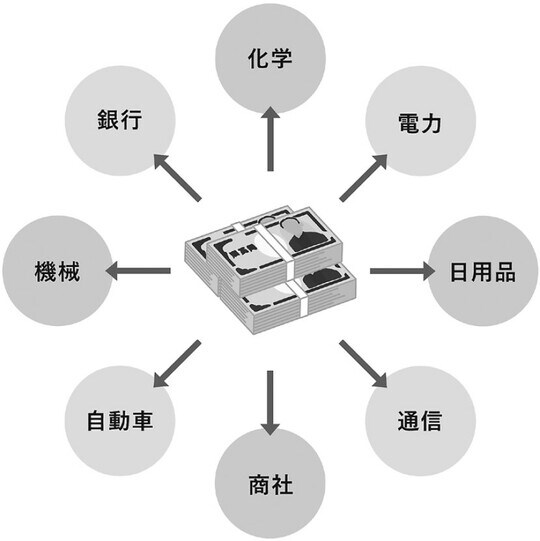

そこで景気変動への強さを加味し、例えば「銀行」「機械」「商社」「自動車」「化学」「通信」「日用品」「電力」といった具合に分散することで、下落リスクを低減することができます。

ただし、何十銘柄にも分散させる必要はありません。最初は異なる業種で2〜3銘柄の保有で問題ないです。

コレクションのように銘柄を大量に持ってしまうと管理ができなくなりますし、1銘柄が急上昇しても全体の資金が微量にしか増えないため、パフォーマンスも悪化させます。

【ポイント4】チャート上で売られ過ぎている時だけ買う

株価を判断する上での基本は「業績」です。プラスして将来の成長性が見えればいいでしょう。ただし、最後の売買判断はチャートで見ます。業績がよかったとしても、そもそも今の株価がそれを織り込んで高くついているケースが往々にしてあるからです。

例えば、2021年に一世を風靡した米国のハイテク成長株。理論上では数十年、場合によっては100年以上の利益を織り込みかなり割高な水準でしたが、結果的に金融引き締めにより暴落しました。

高配当株の仕込み時も、大きく売られている時を狙うといいでしょう。チャート上のテクニカル分析で売られ過ぎのラインにいる銘柄を買いに行きます。