メリット:免税事業者継続で、引き続き「益税」を得られる

インボイスはあくまで任意のため、免税事業者を継続することも可能です。

その場合のメリットとしては、インボイス制度に対応するためのさまざまな経理業務が不要である点、免税という言葉の通り、消費税を納めなくてよい点が挙げられます。

デメリット:インボイスがないと取引停止や減額の恐れも…!

デメリットは、「企業との取引が停止となる可能性がある点」「新規取引先から敬遠される可能性がある点」「取引価格の引き下げを要求される可能性がある点」です。

インボイス発行事業者でないと、取引先は仕入税額控除を受けることができないため、これまでの取引先や新規の取引先が、インボイスに対応可能な競合に流れていってしまう可能性は十分にあります。

また、インボイス発行事業者以外との取引は企業の負担する消費税コストが大きくなるため、「代わりに負担する消費税10%分、取引価格を引き下げてください」といった交渉を受ける可能性があります。その場合、簡易課税や2割特例を活用して課税事業者になるほうが、手元に残る現金が多くなることも考えられるため、結果として、免税事業者を続けると損をすることもあるのです。

インボイス制度導入の理由のひとつが免税事業者の益税解消である一方で、制度導入にあたってはさまざまな減税措置も用意されています。免税ばかりに気を取られているとかえって損をする可能性もあるので、多角的に判断する必要があるでしょう。

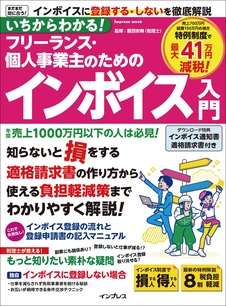

★インボイス発行事業者にならないと起こり得ること

メリット :経理業務がこれまでと変わらず、益税を受け取れる。

デメリット:既存の取引先との取引や新規取引先との取引が難しくなる可能性がある。

★免税事業者を継続する場合の影響

免税事業者の個人事業主Bさんに起こり得ること

①既存の取引先企業との取引がなくなる

②新規取引先から敬遠される

③既存の取引先企業から取引価格の値下げを交渉される

葛西 安寿

税理士