独り勝ちより「全員納得」が分割・節税に効いてくる

いざ相続が発生してしまうと、節税しようにもその方法は限られてしまいます。相続発生後の限られた時間で、慌ててその場しのぎの対策をしたのでは漏れが出るのは当然ですし、満足できる結果は得られません。

それを回避するためには、専門家である税理士に事前に相談すればよいはず。しかし、おなじ税理士とはいっても、的確な手腕によって対策を講じ資産を守ってくれる人と、そうでない人がいます。実際に行うべき相続税対策がどのようなものであるかを知っていただいたうえで、相談すべき税理士をきちんと選んで欲しいと思います。

はじめに、相続についてのポイントからみていきましょう。故人が残した相続財産は原則的に相続人たちで分け合い、その額に応じた税金を負担することになります。相続人たちが具体的な相続財産の分け方を決める話し合いのことを「遺産分割協議」といいます。

堅苦しい法律用語に聞こえますが、必ずしも税理士や弁護士などの専門家を交えて行わなくてもかまいません。相続人だけで決着がつくのであれば、家族会議のように気軽に集まって忌憚のない話し合いをしてもらえば十分です。

ただし、相続人だけで集まる場合には、話し合った内容を書面に記録しておくことを忘れないようにしてください。なぜなら後で、自分たちで遺産分割協議書をまとめなくてはいけないからです。専門家が遺産分割協議に同席する場合には協議書も作ってもらえます。

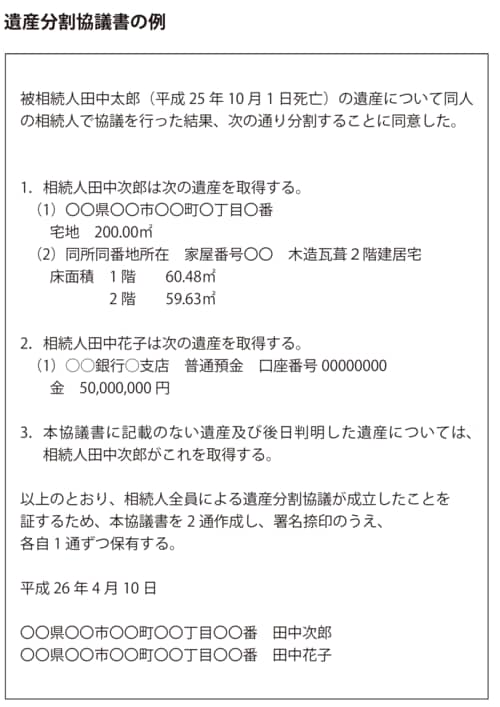

遺産分割協議書とは、相続人全員の合意を証明するものです。正確な記録を残しておくことで、後に無用なトラブルが起こらないようにします。あるいは、不動産や預貯金などの名義変更の手続きに使ったり、相続税の申告書に添付したりもします。遺産分割協議書がどんなものかは、以下にひな型を載せておきますので参考にしてください。

分割協議がまとまらない場合のとりあえず共有という罠

相続では、遺産分割協議を平和的に進め、円満に遺産分割協議書に署名捺印できることが、最も大きなテーマです。というのも、相続人全員が納得する話し合いと合意がなければ、有効な分割はできず、その先にある節税にも手が届かないからです。

遺産分割協議がこじれたまま申告期限が来てしまったら、とりあえず未分割における共有という形で、その場をしのぐことが多いようです。

たとえば、長男が母と2人で住んでいた自宅とその敷地について、母が亡くなり、長男と次男とで2分の1ずつ共有して相続した場合を考えてみましょう。長男の持ち分である土地の2分の1には「小規模宅地等の特例」が適用されるので80%の評価減ができます。おそらく長男の相続税負担は限りなくゼロに近くなるはずです。一方、母と同居していなかった次男の持ち分である残りの半分の土地には何の特例も適用されません。更地の評価になってしまうので、それなりの相続税が課税されます。

このケースでの共有がもたらした結果として、2つのことがいえます。

1つは、せっかくの節税効果を半減させてしまったということです。長男が自宅の敷地全部を相続しておけば土地の全面に小規模宅地等の特例が使え、ほとんど税負担は発生せずに済んだと思われます。

もう1つは、共有によって相続人同士の関係はよくならないということです。共有というのはあくまで表面的な平等でしかありません。確かに次男は長男と同じだけ土地を相続はしましたが、相続税を払った分だけ財産は減少しています。次男は共有にしてもなお、長男への不平等感をつのらせることでしょう。

しかも、将来的なことを考えれば、さらに関係が悪化する恐れもあります。次男が自分の持ち分を売って現金化したいといい出したら、長男は困ってしまいます。もし、次男から土地を買い取るだけの現金が長男になかったとしたら、長男は自分の住んでいる自宅を手放し、その資金を用意するということにもなりかねません。こうなると兄弟の関係は修復不可能になってしまうのではないかと心配になってしまいます。

ことわっておきますが、共有そのものが悪いわけではありません。財産の特性や相続人同士の関係によっては共有が有効な手段になる場合もたくさんあります。気をつけなければならないのは、もめ事を抱えた相続人の間での共有です。特に不動産は、ナイフで半分にも4等分にもできるケーキのようには簡単にことは運ばないので注意が必要です。

相続では今挙げた共有による問題以外にもさまざまな問題が発生します。では、相続人全員が納得して分割し、さらに節税効果も大きくするには、どういった点に目を向ければいいのでしょうか。次回からは具体的な事例を見ながらお話ししていきましょう。