景況感の悪化で株式の上値は重い

世界の主要国で景況感が鈍化し、米国と英国で政治的不透明感が増したことで、株式市場ではリスクオフ(回避)姿勢が上値を押さえる動きとなりました。1から2月に株価が反発した反動もあり米国株が一服に転じると、外国人投資家の先物買い戻しも一服。日経平均も上値の重い展開となっています。OECD(経済協力開発機構)が発表する主要国(地域)の景気先行指数は下方傾向を鮮明にしています(図表1)。

日本企業の外需環境が悪化するなか、米国株が調整する場面では、日本株も劣勢となりやすい状況です。一方、年初から低下していた「米国経済政策不確実性」(U.S. Economic Policy Uncertainty Index)も上昇に転じ、(世間や投資家が抱く)米国の経済政策や財政政策を巡る不安が再び強まっていることが示されています。

中国市場(株式と人民元相場)も回復の勢いが一巡し、英国のEU離脱問題も予断を許しません。株式が4月に向け下値を切り上げるには、以下4項目のうち、複数を目にする必要がありそうです。

(1)米中で貿易摩擦を巡る交渉が具体的に進展する

(2)先週の「全人代」で中国共産党が発表した景気浮揚策の効果で中国景況感が底入れをみせる

(3)米国の経済指標が景気の底堅さを示す

(4)EUが英国のEU離脱期限(3月28日)延期で合意する

日銀が15日の政策決定会合で追加的な金融緩和措置を決定することになれば、国内株式の支援材料となりそうです。

出所:OECD(経済協力開発機構)、Bloombergより楽天証券経済研究所作成(2012/1~2019/2)

イールドハンターは世界のREITを物色

前述した世界景況感の悪化に沿う金融政策の見通し変化を反映し、主要先進国の債券市場金利は低下しています。こうした環境下で、「イールドハンター」(利回り狩り)と呼ばれるインカム重視型投資家はREIT(不動産投信)に資金を振り向けています。特に、世界REITの時価総額で過半を占める米国REITは、過去の景気停滞局面(金利の低位安定局面)で株式を上回るパフォーマンスを示したことが知られています。

逆に、景況感が強く債券市場金利の上昇が見込まれる局面で、REITは株式に対し劣勢となりました。REITが利回り重視の投資商品であることや、総じて負債比率が高い特徴が影響してきたと考えられます。なお、米国REITの平均分配金利回りは約4.2%、豪州REITは約4.4%となっています(3月13日)。

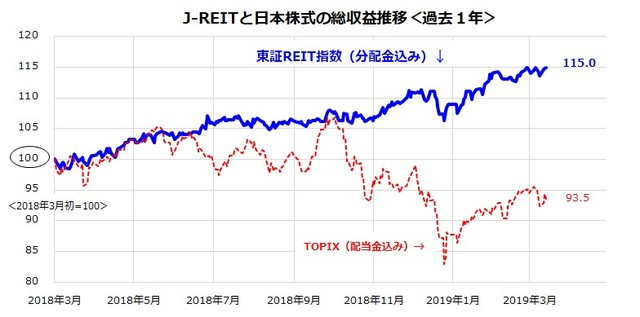

もちろん、昨年12月のように投資家のリスク回避姿勢が過度に強まる場面では、REITも株式と同様に乱高下する場合はあります。ただ、金利の低位安定が見込まれる局面では、リスク調整後リターン(変動を加味した総収益)面ではREITが株式より優勢となりやすい傾向があることに注目したいと思います(図表2)。

図表2:最近の世界市場でREITが株式より優勢

出所:Bloombergのデータより楽天証券経済研究所作成(2019年3月13日)

日本市場でもREIT(J-REIT)が株式より優勢となっています。図表3は、東証REITの総収益指数(分配金込み)とTOPIX(配当金込み指数)の推移を比較したものです。東証REITの総収益指数は、2003年3月にスタートして以降での最高値を更新しました(3月13日)。

日本は世界でも稀にみる「超低金利国」で、預貯金の利回りがほぼゼロであるだけでなく、国債市場金利(例:残存年数が2年、5年、10年の国債の利回り)はマイナス圏に沈んでいます。こうした金利環境下で、東証REIT指数の平均分配金利回りはいまだ4%前後を維持し、外国人投資家が注目する投資対象となっています。外部環境(世界の景況感や外需動向)の影響を受けやすい日本株と異なり、東証REITの投資対象は概して国内の商業用不動産(オフィス、商業用施設、ホテル、物流施設、住宅など)で、賃貸契約も長期ベースとなっており、分配金(インカム)の原資となる賃料収入は比較的安定しています。

三鬼商事の調査(東京都心ビジネス地区のオフィス市況)によると、2月の平均空室率は1.78%と史上最低を更新。平均募集賃料(一坪当り)は2万1,101円と前年同月比で+8.2%と伸びています。大阪、名古屋、福岡など主要地方都市のオフィス市況も堅調です。オフィスは、J-REITの投資対象で過半を占めており、ファンダメンタルズ(経済の基礎的条件)の堅調もREITのリスク調整後リターンが優勢である背景となっています。

とは言っても、J-REITが上値を追う局面では、3月期末を意識する機関投資家による利益確定の売りが重なる可能性があり、株式が堅調に転じる際はREITが調整を迎える可能性があります。REITと株式それぞれに特徴があり、投資環境の変化次第でリスクを和らげ合う可能性が期待できる点に注目したいと思います。

*J-REIT=東証REIT(分配金込み)指数、日本株式(TOPIX分配金込み指数)

出所:Bloombergのデータより楽天証券経済研究所作成(2019年3月13日)

内外REITに低コストで分散投資するには

米国のFRB(連邦準備制度理事会)と欧州のECB(欧州中央銀行)は、景気の鈍化懸念と株式市場の変動を警戒し、金融政策をハト派(金融政策正常化の停止)に転じています。従って、2018年に一時3.2%を超える水準まで上昇した米長期金利(10年国債利回り)は、2.6%まで低下しています。

また、世界景気鈍化の影響や10月の消費税率引き上げを控え、日本銀行も当面緩和的な金融政策を維持するものとみられます。内外金利の低位安定観測が広まるなか、分配金利回りが魅力的で、世界最大のREIT市場である米国REITが堅調であることから、J-REITは当面も底堅い動きを続けると考えられます。

図表4は、東証に上場されているREIT型ETF(上場投信)を運用総額の降順に示したものです。公募投信と比較して、総じて「運用経費率」(信託報酬率)が低いローコストファンドが多いことがわかります。投資ニーズに応じ、内外のREIT型ETFを株式と組み合わせるリスク分散戦略に役立つツールとして注目したいと思います。

出所:Bloombergのデータより楽天証券経済研究所作成(2019/3/14)

香川 睦

楽天証券経済研究所

※本記事は、2019年3月15日に楽天証券の投資情報メディア「トウシル」で公開されたものです。