【10月26日(木)セミナー開催!】

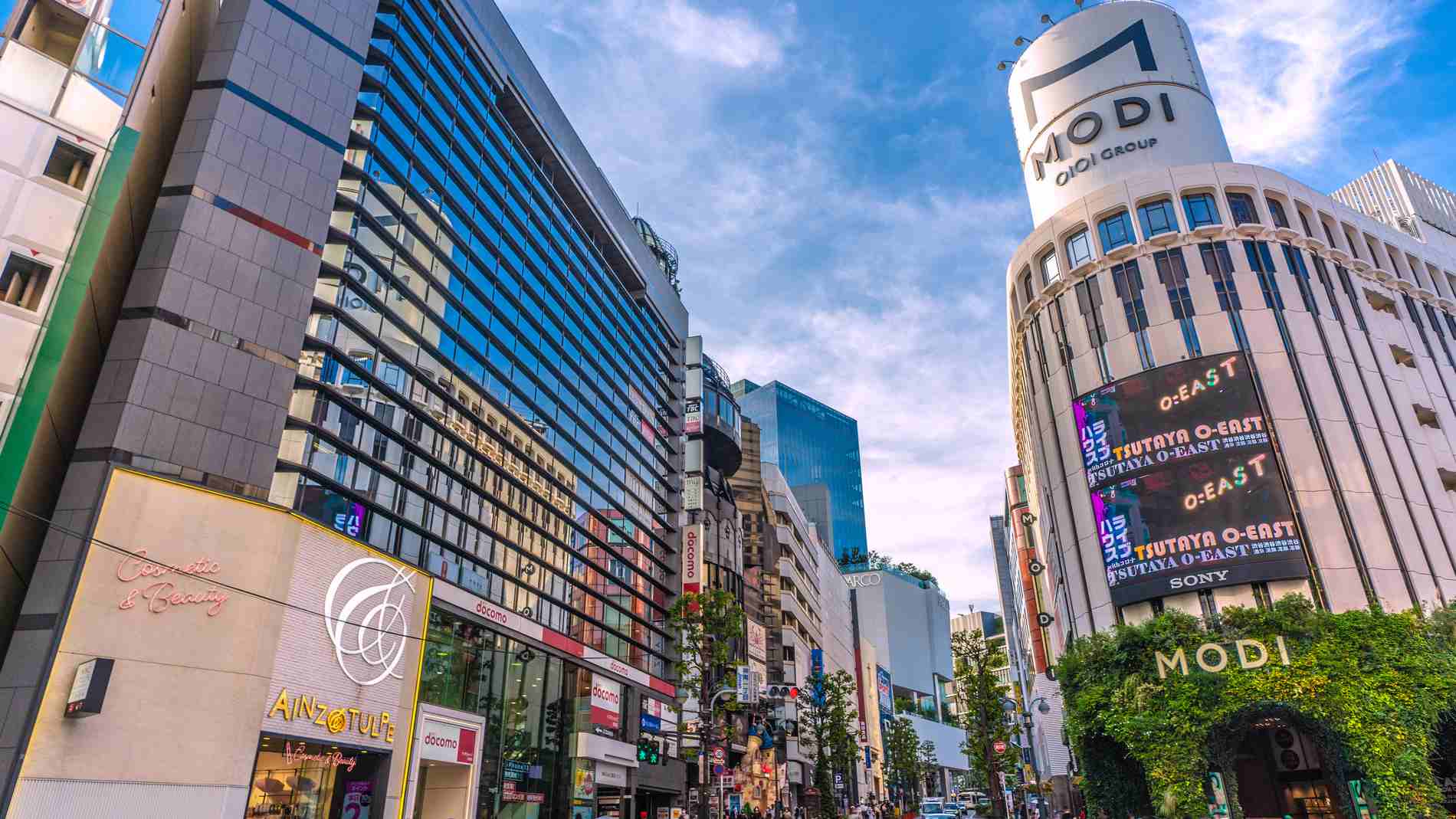

「渋谷」の駅近・商業物件のオーナーになる!1,000万円から投資可能

相続・贈与対策でも大注目「不動産小口化投資商品」の魅力≫≫≫

日本人の金融資産は「現金・預金」が約55%

金融資産の多寡により資産運用の課題は異なるので、まず、国内の約5,400万世帯を金融資産保有額によって5つの層に分類します。3,000万円未満の「マス層」、3,000万円以上~5,000万円未満の「アッパーマス層」、5,000万円以上~1億円未満の「準富裕層」、1億円以上~5億円未満の「富裕層」、そして5億円以上の「超富裕層」の5つです。

それぞれの層に属する方が、資産運用、つまり、「自分たちの資産をどのように守り、増やし、次世代に承継していくか」という課題を抱えているのです。

「超富裕層」については本日フォーカスしません。この層は事業オーナーおよびその家族が多く、主要金融資産が「自社株式」のケースが多い。彼らの課題は、これに関する次世代への「事業・資産承継」であるからです。

資産運用についてなんらかの手立てを打つことに意義があるのは、保有資産額3,000万円以上~5億円未満の層、つまり、「富裕層」「準富裕層」「アッパーマス層」ということになります。

では、現状、日本の家計金融資産はどのように運用されているのかというと、昨年の日銀統計値で「現金・預金」が約55%と過半数を占めており、次いで、保険や年金、株式が続くといった割合になっており、ここ20年間大きな変化はないと言えます。

これは、世界的にみるとかなり特殊な状況です。たとえば、資本市場が最も進んでいる米国において、「現金・預金」の占める割合は12.8%、イギリスでも約27.2%にとどまっています。

これにはやむをえない側面もあります。1980~90年代のバブル経済からその崩壊後まで、金利が7~8%と高く、預金さえしていればリターンが取れる時代であり、且つ、90年代後半以降~昨年まではインフレ率がゼロ近傍であり「金融資産/預金の価値減少」を心配する必要がありませんでした。他方で投資性金融商品もいまほど充実していなかった事情もあります。

【10月26日(木)セミナー開催!】

「渋谷」の駅近・商業物件のオーナーになる!1,000万円から投資可能

相続・贈与対策でも大注目「不動産小口化投資商品」の魅力≫≫≫

「インフレ・低金利」の下で金融資産の価値減少を防ぐには

しかし、特にここ数年、環境は急激に変わりつつあります。全世界的にインフレ圧力が高まり、日本でも、2023年5月の消費者物価指数(CPI)は前年度比で「+3.2%」となりました。長らく続いたデフレが終わり、インフレに転換しているのです。

世界的にインフレが進むなか、欧米の中央銀行は政策金利を引き上げていますが、日銀は依然として金融緩和政策を継続しています。

「物価が上がるのに、金利は上がらない」という状況の下、金融資産を銀行預金という形で保有していると、知らず知らずのうちに資産価値が減少していってしまうことになります。

それを回避するには、投資の力で積極的に、CPIの上昇率に近いリターンを取りにいかなくてはならないのです。

そこで、現在保有する「円資産」を用いてCPI年率約3%のリターンを目指していくとなると、選択肢は大きく分けて「株式」「債券」「不動産」の3種類ということになります。それぞれのメリット・デメリットを理解したうえで、組み合わせて投資し、運用していく。また、今後の日本の経済、金利環境に見合う投資をしていく。これが重要になっています。

【10月26日(木)セミナー開催!】

「渋谷」の駅近・商業物件のオーナーになる!1,000万円から投資可能

相続・贈与対策でも大注目「不動産小口化投資商品」の魅力≫≫≫

資産運用における「不動産小口化商品」の役割

資産運用の選択肢として「株式」「債券」「不動産」の3種類があると申し上げました。まず「株式」ですが、投資初心者には知識面、心理面で多少ハードルが高いかも知れません。株式はリスク(価格の騰落/振れ)もリターンも他のアセットと比較すると高いという特性があります。中長期的に資産の一定割合を組み込むことで短期的な「振れ」を吸収して目標リターンを達成できる可能性があります。「債券」は現在の日銀の金融政策が続く限り、当面、目標リターンの達成は期待できません。

「不動産投資」は、相応のリターンが期待できて、価格の安定性も株式と比較すると高いということになります。

不動産は、実物資産への投資となるため資産価値も比較的安定しており優良な物件を選べば、安定的な賃料収入(運用益)を得ることができます。また、資産インフレも進むなか、立地、物件の状態、入居テナントが良ければ、価格上昇も見込めます。

ただし、投資対象となる不動産商品もさまざまです。大きく分けて3種類あります。まず、「一棟建てアパート」や「ワンルームマンション」等の「現物不動産」、次に「不動産投資信託(J-REIT)」、そして「不動産小口化商品」です。

このなかでも、投資のしやすさ、価格安定性という面で比較的優れているのが「不動産小口化商品」です。

「現物不動産」は、たとえば都心の優良不動産そのものへ投資する場合には多額の自己資金が必要です。また、同様の理由からリスク分散もしにくいです。さらに、物件の価値を維持するためには賃貸運営や建物管理の知識や労力もそれなりに必要となります。

「J-REIT」は、分散投資はできますが、不動産そのものでなく株式を含めた金融マーケット環境で価格が動くため、価格安定性を求める投資家にとっては「コントロールしにくい」というデメリットがあります。また、税法上はあくまでも上場有価証券なので、不動産に適用される相続税法等の適用はありません。

これらに対し、「不動産小口化商品」は、一等地にある数十億円単位の物件に、たとえば1,000万円単位で分散投資できるうえ、不動産現物に関する維持管理の手間もかかりません。また、相続税法上は現物不動産に準じた扱いがなされるので、相続対策として活用できます。不動産の商品のなかでも、比較的安定性に優れた「ミドルリスク・ミドルリターン」の商品といえます。

保有資産の多くを銀行預金が占めているという方には、ぜひ、インフレの下で保有資産の価値を実質的に維持していくための一助として、不動産小口化投資商品に注目していただければと思います。

堺澤 純二

JIA証券株式会社

営業本部 副本部長

【10月26日(木)セミナー開催!】

「渋谷」の駅近・商業物件のオーナーになる!1,000万円から投資可能

相続・贈与対策でも大注目「不動産小口化投資商品」の魅力≫≫≫

■JIA証券株式会社について

本社 :東京都中央区新川1-5-17

代表取締役社長 佐藤 歩

設立: 1944年4月27日

資本金:6億5,372万円(2023年5月31日現在)

金融商品取引業者:関東財務局長(金商)第2444号

加入協会:日本証券業協会 一般社団法人第二種金融商品取引業協会

コーポレートサイト:https://www.jia-sec.co.jp/

サービスサイト:https://www.jia-sec.co.jp/service/realestate/

<リスクについて>

●不動産市況

本信託受益権の元本は不動産の価値によるため、不動産価格・賃料等不動産市況の変動等により本信託受益権の元本が減少する場合があります。また、不動産市況の変動等によっては、信託契約における信託勘定内債務が信託財産を上回る(債務超過)場合もあります。

●稼動状況、賃料水準、金利、諸費用

信託収益や信託終了時の元本の交付は信託不動産から生ずるキャッシュフローに基づくものであるため、信託不動産の稼動状況(空室率)、賃料水準(周辺相場によるもの及び信託不動産固有の原因によるものを含みます。)の変動、金利変動、賃貸事業の必要経費の変動により、信託収益の減少、元本欠損又は空室のクリーニング、改装等による追加資金拠出の必要が生じることがあります。

●滅失・毀損・劣化

信託収益や信託終了時の元本の交付は信託不動産から生ずるキャッシュフローに基づくものであるため、信託不動産の滅失・毀損・劣化に起因して、信託収益の減少、元本欠損又は滅失・毀損・劣化による再建築・修復費等の追加資金拠出の必要が生じることがあります。

●瑕疵

信託収益や信託終了時の元本の交付は信託不動産から生ずるキャッシュフローに基づくものであるため、信託不動産の瑕疵に起因して、信託収益の減少、元本欠損又は瑕疵の修復費等の追加資金拠出の必要が生じることがあります。

●地震等の災害リスク及び土壌汚染等の環境リスク

信託収益や信託終了時の元本の交付は信託不動産から生ずるキャッシュフローに基づくものであるため、信託不動産の全部又は一部が、地震などの災害によって滅失、毀損又は劣化等した場合、土壌汚染等の瑕疵が見つかった場合等に、信託収益の減少、元本の欠損又は追加資金拠出の必要が生じることがあります。

●流動性リスク

本信託受益権には受託者の承諾を得なければ第三者に譲渡することができないとの譲渡制限が付されています。不動産信託受益権の流通市場自体、十分に確立されていないうえ、本信託受益権は小口化された不動産信託受益権の一部であり、その流通市場は未整備であり、本信託受益権は流動性が非常に低い商品です。そのため、意図した時期や価格で本信託受益権を処分できないリスクがあります。また、信託契約を中途解約して換金することはできません。そのため、本信託受益権に投資をされる場合には、信託期間の満期まで利用するご予定のない余裕資金でご購入ください。

JIA証券で取り扱っている商品等へのご投資には、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。具体的な手数料や必要経費等の金額は、商品や契約条件等により異なるため、具体的な金額又は計算方法を記載することができません。詳しくは、契約締結前交付書面等をよくお読みください。