地主から取得した土地に「借地権」を設定した場合

前回の続きです。

12.底地を取得した後にその土地を譲渡した場合

借地権を有している者が、地主からその借地となっている土地(底地)を取得した後にその土地を譲渡したり、またはその土地に借地権を設定した場合の取得費は、次により計算します(所基通38-4の3)。

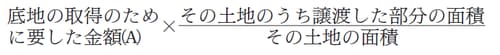

(1)その土地を譲渡した場合

①旧底地部分の取得費

②旧借地権部分の取得費

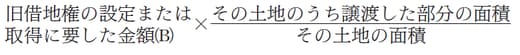

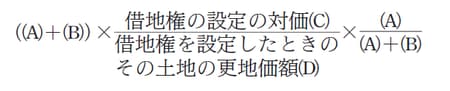

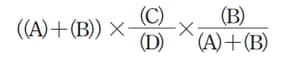

(2)その土地につき借地権を設定した場合

①旧底地部分の取得費

②旧借地権部分の取得費

「借地権の対価」として見なされる費用とは?

13.借地権を譲渡した場合の取得費

借地権を譲渡した場合に、譲渡所得の金額の計算上控除される取得費の額は、土地の賃貸借契約(その土地の賃貸借契約または転貸借契約、およびこれらの契約の更新を含む)をする際に、借地権の対価として土地所有者または借地権者に支払った金額のほか、次に掲げる金額を含みます(所基通38-12)。

①土地の上にある建物等を取得した場合に、その建物等の購入代価のうち借地権の対価と認められる部分の金額。ただし、その金額が建物等の購入代価のおおむね10%以下の金額であるときは、強いてこれを区分しないで、その全額をその建物等の取得費に含めることができます。

②賃借した土地の改良のために行った地盛り、地ならし、埋立て等の整地に要した費用

③借地契約にあたり支出した手数料その他の費用

④建物等を増改築するにあたり、その土地の所有者または借地者に対し支出した費用

14.土地の取得にあたり支出した違約金

いったん固定資産等の購入契約を締結し、手付金を支払っていたものを、他に有利な条件による固定資産等があったため、前の購入契約を解約したために没収されることとなった手付金(解約違約金)は、その取得した固定資産の取得費に算入されます。

しかし、その解約違約金をその年の各種所得金額の計算上必要経費として算入することもできます(所基通38-9の2)。