「副収入」も「研究する時間」も欲しいというジレンマ

小林さんとしてはもっと大学病院での臨床と研究に集中したいのですが、決して多くはない給与をカバーするためのアルバイトがどうしても必要。なんとかならないかと悩んでいました。

そんなとき、親族を不慮の事故で亡くし、まとまった遺産を相続することに。

ただ、相続したのは数千万円とそれほど多い金額でもなく、普通に生活費などに充てていれば、いずれなくなってしまうでしょう。それより、相続した資金を元手にした資産運用を小林さんは考えました。

「たまたま、同僚の医師から不動産投資のことを聞き、興味をもちました。医師専門の不動産コンサルタントに相談したところ、自己資金を頭金にしてローンを組めば、毎月20万円ほどの安定したキャッシュフローが得られるプランを提案してもらいました。独身ですし、それくらいの副収入があれば、アルバイトを絞ってもっと研究に時間を割けそうです。」

不動産投資による副収入が、小林さんの挑戦を後押ししているのです。

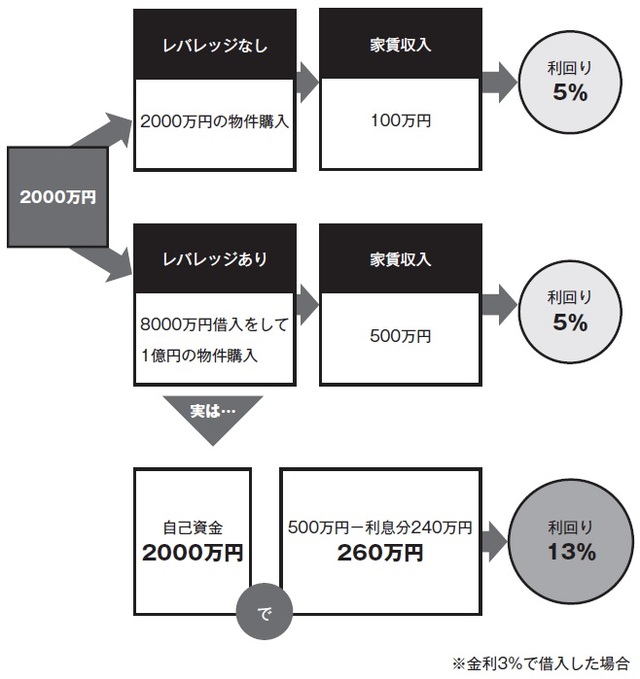

自己資金2000万円で不動産投資した場合の収入額

不動産投資において、よく聞くのが「レバレッジ」という言葉です。

レバレッジとは「てこの作用」という意味で、小さい力で重いものを動かすことを指します。不動産投資においては、少ない自己資金で大きな運用規模を実現し、より大きなリターンを得るということになります。

不動産投資におけるレバレッジを実現するのが、金融機関からの融資(ローン)です。

例えば、自己資金2000万円で不動産投資を始めるとします。レバレッジを使わない場合、すなわち自己資金のみで賃貸用不動産(具体的には区分マンション)を購入、5%のリターンを得るとします。すると、年間の賃料収入は100万円です(諸経費は考慮せず)。

一方、レバレッジを使った場合、自己資金2000万円に加えて8000万円の融資を受け、1億円のマンション1棟を購入、同じく5%のリターンを得るとします。

すると、年間の家賃収入は500万円です。ここから8000万円の融資に掛かる利息240万円(金利3%と仮定)を差し引いても、260万円が残ります【図表】。このように、同じ自己資金2000万円でも、融資というレバレッジを効かせて運用規模を拡大することで、賃料収入が数倍にもなるのです。

ただし、レバレッジには注意しなければならないこともあります。それは、購入した賃貸用不動産のリターン(利回り)と、融資の金利の関係です。

今のケースでは、購入した賃貸用不動産のリターンは5%、融資の金利は3%であり、融資の金利のほうが低くなっています。

もし、融資の金利が5%になると利息は400万円で、年間の賃料収入は100万円で融資を受けない場合と同じになってしまいます。さらに融資の金利が7%になれば利息は560万円となり、むしろ60万円のマイナスに。いわゆる「逆ザヤ」の状態です。

融資の金利が変わらなくても、賃貸不動産の家賃収入が減り、リターンが低下すれば、同じように「逆ザヤ」が発生します。

もう一点、レバレッジに関連して注意しなければならないのは、元金の返済です。融資には金利が掛かり、利息を払わなければなりません。それとともに、通常は毎月、元金分も返済していきます。元金の返済は融資残高の減少につながるので、ある意味〝積立貯蓄〟をしているようなものですが、とはいえ手元の資金繰りに影響してきます。

そして、毎月、元金分の返済がいくらになるかは、融資期間(返済期間)に左右されます。融資期間が長ければ長いほど、毎月の元金分の返済額は小さくなり、手元にキャッシュが残りやすくなります。逆に、融資期間が短ければ短いほど、毎月の元金分の返済額は大きくなり、賃料収入だけではカバーできなくなります。

このあたりのバランスをどう取るかも、不動産投資におけるレバレッジを考える際には重要なポイントです。

大山 一也

トライブホールディングス 代表取締役社長

植田 幸

資産コンサルタント、宅地建物取引士、AFP(日本FP協力認定)

【関連記事】

税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

恐ろしい…銀行が「100万円を定期預金しませんか」と言うワケ

親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】