[関連記事]投資の神様「インデックスファンドに長期的に投資すべきだ」

「10/19~10/25のFX投資戦略」のポイント

[ポイント]

・米ドル/円は先週一気に114円まで急騰、これまで相関関係が続いてきた日米金利差からのかい離も目立ってきた。

・その割に、米ドル「上がり過ぎ」、円「売られ過ぎ」の懸念はいまだ強くない。

・止まらない米ドル高・円安が一段落する鍵は、一つには米金利、とくに米2年債利回りの短期的「上がり過ぎ」の影響。そして中長期的には購買力平価との関係に注目。

日米金利差からかい離した動き「1米ドル=114円台」

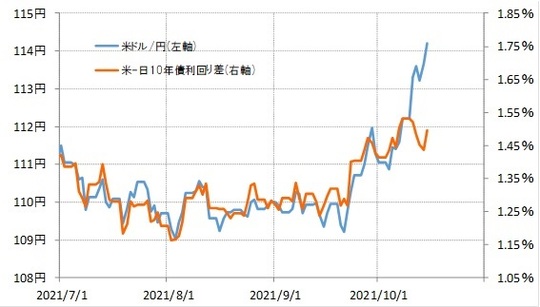

米ドル/円は、先週114円台まで一段高となりました。興味深いのは、高い相関関係が続いてきた日米金利差から大きくかい離した動きだったということです(図表1参照)。とくに、米10年債利回りは一時低下となったことから、日米金利差米ドル優位も縮小しましたが、米ドル/円はそれを尻目に一段高となりました。

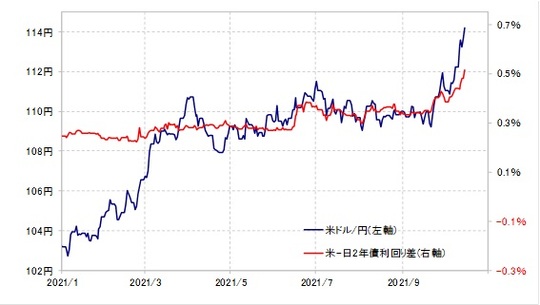

同じ日米金利差でも、2年債利回り差は、米2年債利回りが大きく上昇したことから、金利差米ドル優位が拡大しました。それでも、この間の両者の関係からすると、米ドル/円の上昇は金利差拡大で説明できる範囲以上となっています(図表2参照)。では、今回の一段の米ドル高・円安は、米金利上昇に伴う金利差変化とは別の要因なのでしょうか。

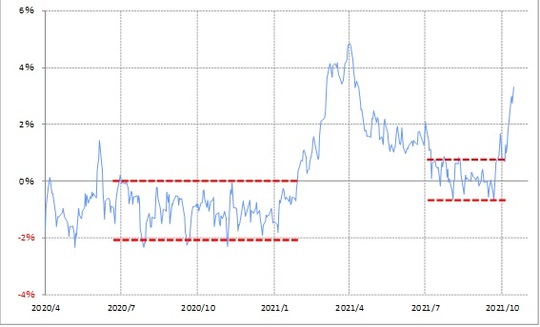

今回以外にも、今年1~3月に米ドル/円が急騰する局面がありましたが、当時と今回の類似点は、長く続いた小動きの反動、いわゆる米ドルの保合い上放れでした(図表3参照)。その意味では、今回も長く続いた小動きの反動が勢い余って、先週は金利差で説明できる範囲を超えた米ドル/円急騰になったと考えられます。

「米ドル/円」の上昇は今週も続くのか?

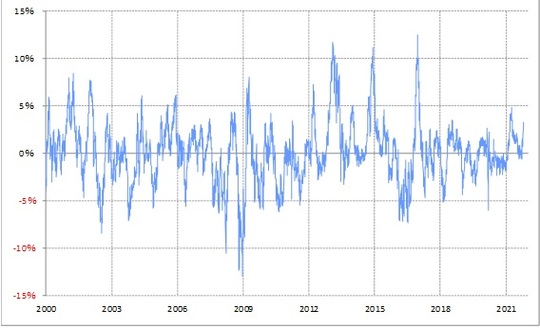

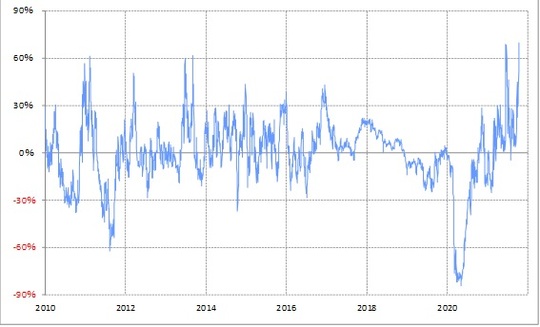

じつは、先週の米ドル/円急騰の割には、短期的な米ドル「上がり過ぎ」懸念もそれほど強くはなさそうです。米ドル/円の90日MA(移動平均線)からのかい離率は、経験的にはプラス5%以上に拡大すると「上がり過ぎ」懸念が強まりますが、先週末の時点で同かい離率はプラス3%程度に過ぎませんでした(図表4参照)。

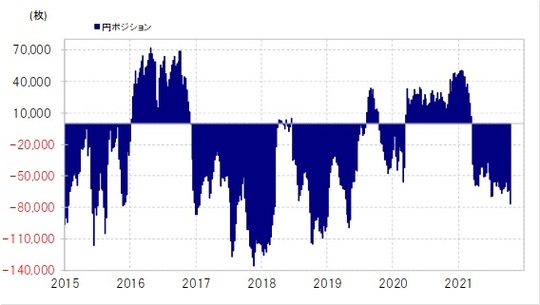

次に円のポジションを確認しましょう。CFTC統計の投機筋の円ポジションは売り越しが8万枚近くに拡大しました(図表5参照)。ただ、低金利通貨の円は、そもそも売り越し拡大余地が大きく、経験的には売り越しが10万枚以上に拡大するまでは、「売られ過ぎ」懸念が強いというほどではなさそうです。

先週の米ドル/円は、日米金利差からのかい離が目立つほど急騰しましたが、それでも、米ドル「上がり過ぎ」や、円「売られ過ぎ」が強く懸念されるほどではなさそうです。では、今週も米ドル/円は一段の上昇に向かうのでしょうか。

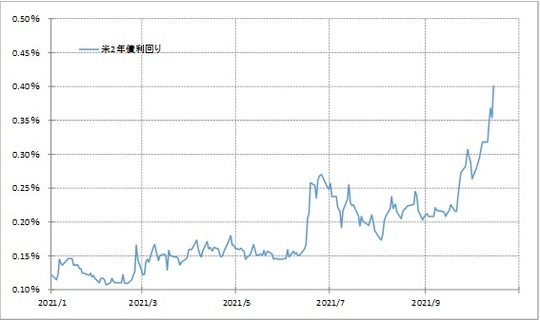

金利差からかい離した米ドル/円上昇が一段落するかどうか、カギを握るのは米金利です。米金利のなかでも、上述のように、長期金利の指標である米10年債利回りは先週一時低下した一方、金融政策を反映する米2年債利回りはほぼ一貫して上昇しました。後者の米2年債利回りは、先週一気に0.4%まで大幅に上昇し、「上がり過ぎ」懸念がかなり強まっているようです(図表6参照)。

米2年債利回りは、先週一気に0.4%まで上昇し、90日MAからのかい離率はプラス60%以上に拡大しました(図表7参照)。経験的には、米2年債利回りが短期的な「上がり過ぎ」の限界圏に達している可能性が感じられます。

金融政策を反映する米2年債利回りの急騰は、11月FOMC(米連邦公開市場委員会)でのテーパリング開始決定など、金融緩和政策の転換に伴う市場金利上昇を織り込む動きでしょう。

その一方で、すでに述べたように、先週米10年債利回りなど長期金利は一時低下となりましたが、これは金融緩和政策の転換に伴い先々景気が減速することを織り込む長短金利差の縮小、いわゆるフラットニングの動きです。

今回の場合、米ドル/円は下がる米10年債利回りより、上がる米2年債利回りを拠り所に上昇していると考えられます。ただ、その米2年債利回りも、すでに短期的な「上がり過ぎ」で上昇一服となった場合、それすら無視して米ドル/円の上昇が続くかは微妙なところです。

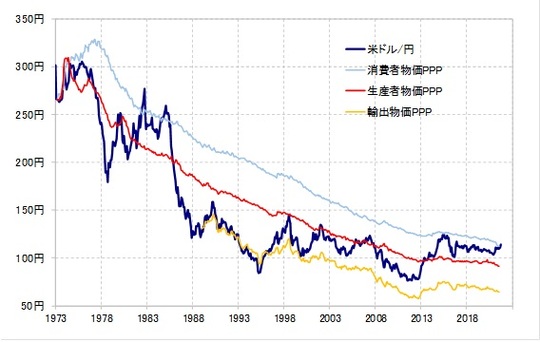

もう一つ、注目されているのが購買力平価との関係です。米ドル/円は、1973年の変動相場移行後、日米消費者物価基準の購買力平価が基本的な上限となってきました。その消費者物価購買力平価は、主に最近の「米国の物価上昇」を理由に112円程度まで下落、つまり、米ドル/円の実勢レートは、経験的な上限を大きく超えてきた可能性があります(図表8参照)。

経験的な上限を超えた米ドル高・円安とは、別ないい方をすると「行き過ぎた円安」です。行き過ぎた相場は弊害をもたらし、行き過ぎ修正のきっかけになるのが市場原理の基本でしょう。この観点も、最近にかけての急ピッチの米ドル高・円安が一段落するきっかけとして、目先的に注目される可能性があります。

吉田恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティFX学長

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。

【関連記事】 税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】 恐ろしい…銀行が「100万円を定期預金しませんか」と言うワケ 親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】