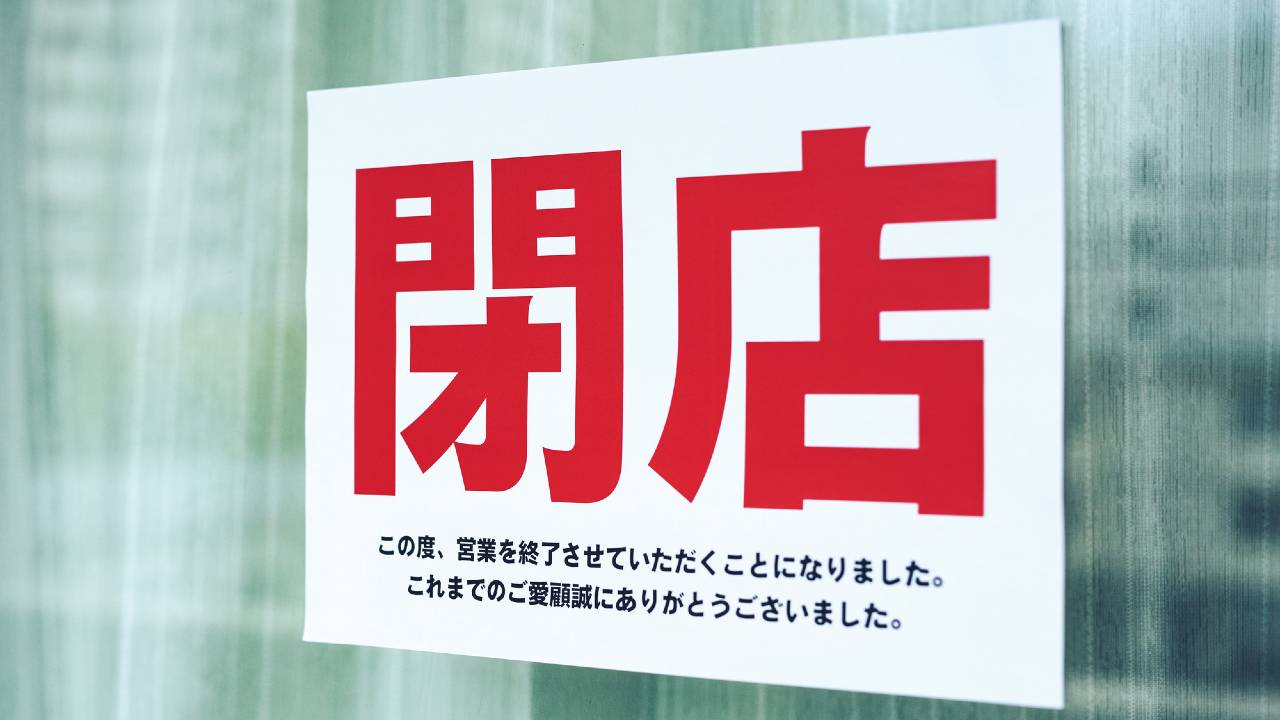

新型コロナウイルスの感染拡大の影響により、業績悪化や倒産の危機に直面している企業が増えています。取引先の企業がそのような状況に直面している場合には、取引先の資金繰りや支払能力からみて、取引先に対する債権の回収が困難になるケースが増えてくるでしょう。この点、法人が保有する債権に関する貸倒損失の計上については、いくつかのルールがあり、そのルールを満たさない場合には貸倒損失の損金算入が認められないこともあるため、慎重な検討が必要となります。今回は、法人が保有する債権が貸倒れたり、放棄されたりした場合の税務上の取り扱いを紹介します。

寄付について知りたい→「寄付・遺贈寄付特集」を見る>>>

「消費税」の取り扱いは?

過去に消費税が課されていた債権について、貸倒れの事実が生じた場合には、当該貸倒債権に係る消費税額を、その貸倒れが生じた期の消費税額から控除することができます。(消費税法39条)

消費税法上の貸倒れの判定については、消費税法施行令59条、消費税法施行規則18条に具体的に定められていますが、上記の法人税法基本通達9-6-1~9-6-3と内容に大きな差異はありません。

しかし、法人税法基本通達9-4-1,9-4-2により計上した子会社に対する債権放棄による損失などについては債権の放棄であるため、あくまで貸倒損失には該当せず、資産の譲渡等にも該当しないため、消費税の控除ができないなど、消費税法上の貸倒損失に関する取り扱いにも留意する必要があります。

【関連記事】

税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

恐ろしい…銀行が「100万円を定期預金しませんか」と言うワケ

親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「儲かるなら自分がやれば?」と投資セミナーで質問すると

アンパサンド税理士法人/アンパサンド株式会社

税理士/経営心理士

大学を卒業後に税理士試験に専念した後、平成20年1月に都内大手税理士法人に就職。 個人や中小同族会社の税務相談や経営周り全般の相談から大手上場企業の税務相談まで幅広い分野で活躍。事業承継、組織再編、連結納税、国際税務、事業再生と多岐に渡るコンサルティング実績がある。また、相続申告業務についても多数の実績を有する。

平成27年1月 山田典正税理士事務所として独立。独立後も、補助金支援において創業補助金採択、ものづくり補助金採択の実績を有し、生産性向上設備投資促進税制の申請支援、資金調達支援、事業承継支援、上場企業の税務顧問等、多数の実績を有する。

平成30年1月、社名をアンパサンド税理士事務所に変更

令和元年10月、アンパサンド税理士事務所より組織変更

著者プロフィール詳細

連載記事一覧

連載税金をシンプルに~時事ネタ、最新の税務を正確&わかりやすく解説!