信託を実行すると…

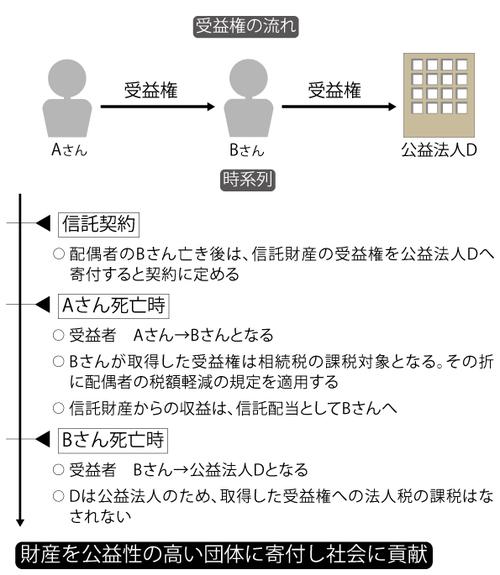

① 信託契約締結時

Aさんと信託会社T社との間で信託契約を締結、Aさん所有のマンションの所有権移転登記と信託登記を行います。この時点での第一受益者はAさんです。この時点まで賃貸マンションの各戸の入居者との賃貸契約はAさんとの間で交わされたものでしたが、ここでT社と各入居者との賃貸借契約が締結されます。

② Aさん死亡後

Aさん亡き後の受益者は妻のBさんになります。そこで信託した不動産からの収益は配偶者Bさんに支払われることになります。Bさんが取得した受益権は相続税の課税対象となりますが、Bさんには相続税の配偶者の税額軽減の規定が適用されます。

③ Bさん死亡後

第二受益者であるBさんが亡くなった後、第三受益者は公益法人Dになります。法人税法で定められた一定の法人の場合、受益権の取得は法人税の課税対象にならないことになっているため、受益者となるDが受益権を取得しても法人税については心配する必要はありません。ちなみに非課税になる公益法人としては学校法人、福祉法人、宗教法人や日本赤十字社などがあります。

【関連記事】

税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

恐ろしい…銀行が「100万円を定期預金しませんか」と言うワケ

親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】