長期で資産運用を考えたとき、相続税は100%発生する「債務」ともいえます。子の代、孫の代まで資産を守っていくためには、かかる相続税も考慮に入れた利回りを試算することが重要です。本記事では、不動産と金融商品の「親子二世代の運用」を比較します。

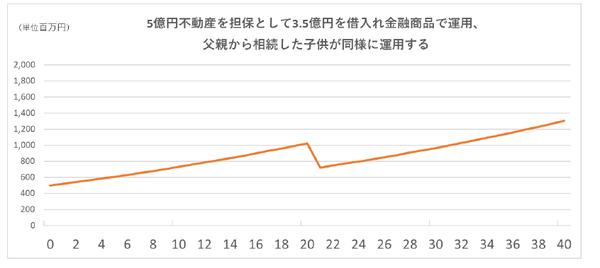

5億円の資産は、父親の世代で10億円まで増やしましたが、子供の世代では結局13億円までしか増やすことができませんでした。これは、子供に対して相続税の支払い▲3億円が生じたからです。40年目に現金化したとすれば、最終的な税引前の利回り(IRR)は、2.4%となりました。

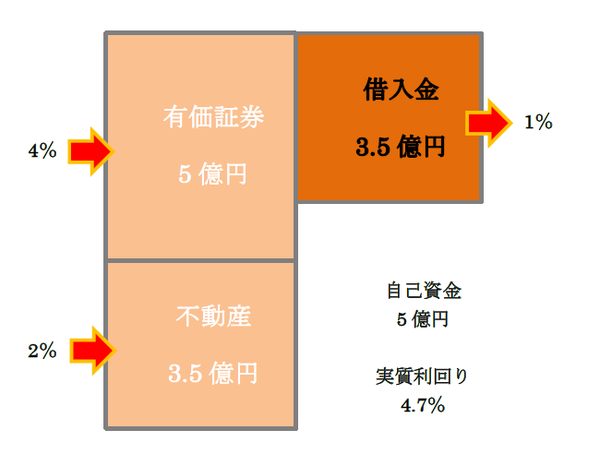

有価証券担保ローンで不動産運用するケース

今度は前述のモデルとは反対に、5億円の金融資産家に対して、掛目70%で3.5億円の有価証券担保ローン(金利1%)を提供し、同額を不動産で運用したモデルです。1%で調達して2%で運用するわけですから、これによって1%の利ざやを抜くことが可能となります。そうすれば、この金融資産家の利回りは、レバレッジ効果が効いて、4.7%となります。

5億円の資産は、父親の世代で12億円まで増やしましたが、子供の世代では結局15億円までしか増やすことができませんでした。これは、子供に対して相続税の支払い▲4億円が生じたからです。40年目に現金化したとすれば、最終的な税引前の利回り(IRR)は、2.8%となりました。

\10/5開催・WEBセミナー/

節税ではない画期的な活用法とは?

遺産分割対策となる「法人契約の生命保険」

公認会計士/税理士/行政書士/宅地建物取引士/中小企業診断士/1級ファイナンシャル・プランニング技能士/国際公認投資アナリスト(日本証券アナリスト協会認定)

平成28年度経済産業省中小企業庁「事業承継ガイドライン委員会」委員、令和2年度日本公認会計士協会中小企業施策研究調査会「事業承継支援専門部会」委員、東京都中小企業診断士協会「事業承継支援研究会」代表幹事。

一橋大学大学院修了。中央青山監査法人にて会計監査及び財務デュー・ディリジェンス業務に従事。その後、三菱UFJ銀行ウェルスマネジメント営業部、みずほ証券投資銀行部M&Aアドバイザリーグループ、メリルリンチ日本証券プリンシパル・インベストメント部不動産投資グループなどに在籍し、中小企業の事業承継から上場企業のM&Aまで、100件を超える事業承継とM&A実務を遂行した。現在は、相続税申告と相続・事業承継コンサルティング業務を提供している。

WEBサイト https://kinyu-chukai.com/

著者プロフィール詳細

連載記事一覧

連載資産3億円以上の人のための「相続税対策を徹底的に意識した」資産運用術

![[図表10]金融商品5億円+不動産3.5億円+借入金▲3.5億円の運用](/mwimgs/7/a/640/img_7a344e313152b39bafbd7bce24e4bdb296458.png)