暦年贈与なら一人310万円ずつがお勧め!?

次にご紹介するのは、相続税対策の王道的手法である「贈与」についてです。贈与には、毎年110万円まで非課税でできる「暦年贈与」と、2500万円までの非課税枠がある「相続時精算課税制度」の2つがあります。

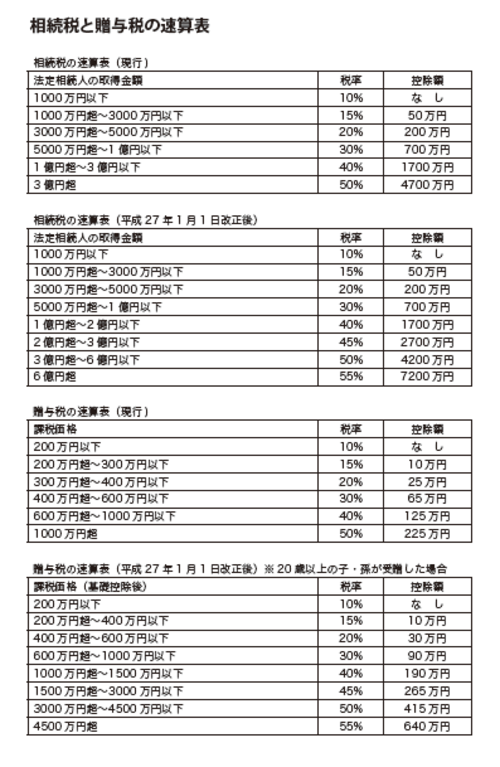

暦年贈与では年間110万円を超えた部分に、その額に応じた税率で課税がなされます。贈与税の税率は以下の表を参考にしてください。

たとえば、子とその配偶者、4人の孫を含めて計6人に毎年贈与できる人が、年末に110万円、年始に110万円ずつ贈与したとすると、たった2日間で1320万円が相続財産から減らせます。こうしてコツコツと毎年贈与を続けていけば、非課税で財産が親から子や孫へと移転できます。

その方の財産額と年齢にもよりますが、筆者なら1人310万円ずつ贈与することを提案します。それでも1人あたりの贈与税は現行では税率10%の20万円です。6人に合計3720万円を移転して贈与税が240万円でも、相続時にまとまった税金を払うよりはメリットがあると考えるからです。

特に財産額が多くて少額の贈与をコツコツ続けるのでは焼け石に水だという人や、相続発生が迫っていてのんびり贈与している暇はないという人にはおすすめですし、より大きな金額での贈与を検討する価値はあります。

毎年、親が一定額の現金を贈与し、その金銭で子が自分の生命保険料を支払う方法も有意義です。親は毎年少しずつ財産を減らすことができます。これには、老後の資金が不足しないように様子を見ながら贈与できるというメリットがあります。

一方、子は長期間にわたって支払わなければならない保険料を途切れることなく支払うことができます。そして、実際には自分の懐を痛めることなく、万一の場合に保険金を受け取ることができます。

暦年贈与の新しい使い道――「NISA」への投資

NISAという言葉は、最近聞く機会が多くなってきましたので、節税を意識されている方ならすでにご存じの方も多いと思います。

NISAは平成26年1月に始まった制度で、毎年100万円までを上限とする株式・投資信託への新たな投資に対して、そこから生じる利益部分を限定的に非課税とするものです。20歳以上であれば誰もが対象となります。

これを節税に応用するには、成人した子や孫がNISAで投資する資金として、親が110万円の非課税枠内で贈与すればいいのです。

投資によって得た利益(譲渡益)や配当は、子や孫の財布に入ります。この時、譲渡益と配当にかかる税金も非課税になります。ただし、損失が出た場合には通常の口座との合算はできず、損益を通算することができません。

こうして見るとNISAは節税にもってこいのように見えますが、何しろまだ始まったばかりの制度です。英国のISAを手本にしているとはいえ、お国柄や法律が違えばその内容も違ってくるはずで、十分に理解しないまま手を出すのは危険を伴います。しばらく様子を見て、日本になじんだところで始めても遅くはないと思います。

どんな投資にもリスクはつきものです。情報をきちんと揃えて検討したうえで、自分に合っていると思ったら始めるくらいのスタンスがよいかもしれません。