不動産を入れる器の役割を果たす「ビークル」

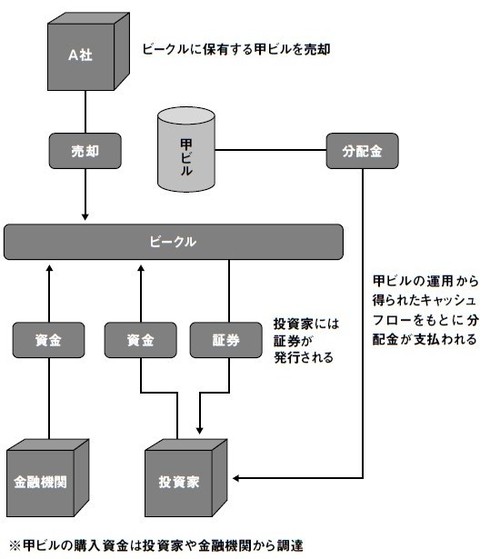

不動産の証券化が具体的にどのような形で行われるのか、事業会社のA社が自社保有の甲ビルを証券化するケースを例として具体的に見ていきましょう。

まず、【図表】に示したように、A社は甲ビルを「ビークル」に売却します。ビークルはいわば不動産を入れる「器」であり、英語では「SPV(Special Purpose Vehicle)」といいます。この「器」の役割を果たすものとしては、会社や組合などがあげられます。

会社や組合というと、株式会社や労働組合のように大勢の人が様々な活動をしている姿を思い浮かべるかもしれません。しかし、ビークルとして設立される会社や組合はただ不動産を保有し続けるだけであり、他には全く何の活動も行いません。まさに文字通り、単なる「器」にすぎないわけです。

賃貸で生み出されるキャッシュフローが「分配金」に

ビークルがA社から甲ビルを購入するための資金は、投資家や金融機関から調達されます。資金を投資した投資家に対しては証券が発行され、甲ビルが賃貸されることによって生み出されるキャッシュフローをもとに分配金(株式投資の配当にあたるもの)が支払われることになります。

このような一連の流れをまとめて、不動産の証券化は「不動産の所有者が所有する不動産を有価証券を発行するビークルに移して、不動産から生まれる賃料収入等のキャッシュフローを裏付けとして、証券を発行することにより資金調達を行うこと」などと説明されることがあります。

【図表】不動産証券化のプロセスのイメージ