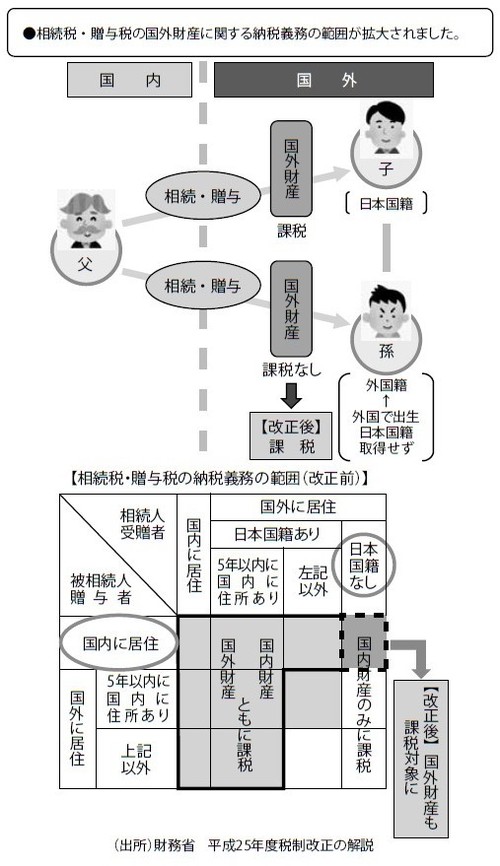

贈与者が国内にいる限り、課税からは逃れられないが…

平成25年3月までは外国籍の国外居住者への「国外財産」の贈与・相続について、日本

の相続税・贈与税がかかりませんでした。そこで、これを利用して子や孫に外国籍を取得させた上で「国外財産」を贈与・相続させる事例が増えていました。

これを防止するために、平成25年の改正で、受贈者が外国籍であっても贈与者が国内に居住している場合は、国外財産に対しても課税されることになりました。

ただし、これまで通り「贈与者も海外居住できるのであれば」、国籍・海外居住期間を問わず、外国籍の国外居住者への国外財産の贈与・相続については、日本の相続税・贈与税がかからないこととなっています。

要するに、「親子で相続税や贈与税のない国に移住する覚悟があれば、日本の相続税・贈与税の課税対象にならないケースも想定される」ということです。従って問題は、そこまでやる価値があるかどうかということなのです。海外移住という選択は、節税のために生活環境を大きく変えるということです。

【図表1】海外移住

「納税義務者と課税財産の範囲」が拡大される可能性も

上場会社のオーナーで財産額が数百億円ともなれば、真剣に検討する価値がありますが、数十億円規模の場合は判断が難しいところです。十億円に満たない場合は、国内居住者としてできる対策をしっかりやっておけば十分、というのが普通の考え方だと思います。

人によっては、引退後の生活の充実、子供のための教育環境の充実など、様々な理由から海外移住を積極的に考えられることもあるでしょう。税務上の注意点は、今後も納税義務者と課税財産の範囲が拡大される可能性があることです。

例えば納税義務者について、海外居住期間の「5年ルール」が長期化されることや、居住の定義が厳しくなることなどが考えられます。滞在地が2カ国以上にわたる場合の居住地の判定は、様々な客観的事実によって判断されます。

例えば、滞在日数のみによって判断されるわけではなく、外国に1年の半分以上滞在している場合であっても日本の居住者と判定される場合があることに注意が必要です。