財務内容が悪ければMBOは実行できない!?

社内に後継者にふさわしい役員や従業員がいる場合には、役員が会社の株式を買い取る

「MBO」(Management Buyout=マネジメント・バイアウト)や従業員が株式を買い取る「EBO」(Employee Buyout=エンプロイー・バイアウト)といった手法を利用することも可能です。

しかし、これらの手法を利用できるのは、相当限られたケースです。まず、財務内容がよくなければなりません。できれば無借金の状態が理想です。たとえば、MBOを行うときには、株式の購入代金を役員などが用意するのは困難なので銀行から借りることになります。

しかし、財務内容が悪いと銀行は貸してくれません。自己資本比率でいえば、40%以上あることが理想的です。もう少し、具体的に説明しましょう。

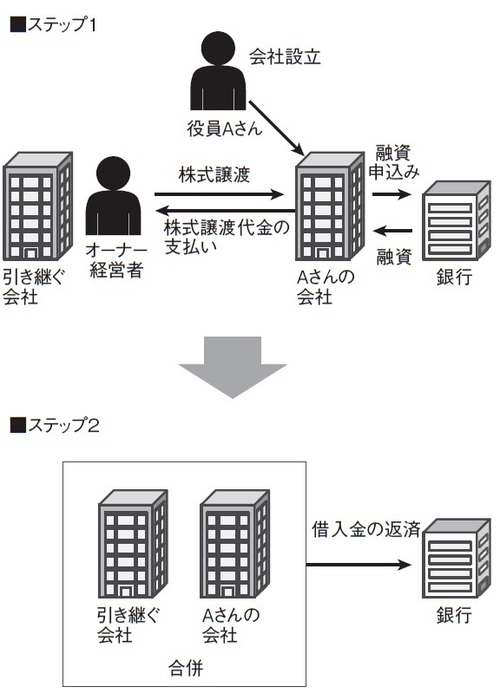

ある会社で役員のAさんがオーナー経営者から株式を買い取り、MBOを行うことになりました。しかし、株価を計算してみると5億円でした。Aさんは、到底そのお金を用意することができません。このような場合には、Aさんが資本金1000万円程度を出して会社を設立します。その程度であれば、Aさんにも用意できるでしょう。

経営者は会社を役員や従業員に託したいのが本音

この会社が銀行から5億円の融資を受けて、そのお金でオーナー経営者から株式を買い取るのです。そして、Aさんが設立した会社とオーナー経営者が所有していた会社を合併させて、もともとの会社の資産で5億円を返済するのです。ですから、もともとの会社の財務内容がよくなければAさんの会社へ銀行も融資できないのです。

したがって、「MBO」や「EBO」を実現できるのは限られたケースということになります。十分に個人資産を築いているオーナー経営者であれば、できるだけ株価の評価を下げて売却代金を低くすることで「MBO」や「EBO」を実行しやすくするケースもあります。

役員や従業員の中に「ぜひ私にやらせてください」という人材が現れれば、オーナー経営者にしても、自分の育ててきた会社を託したいという気持ちにもなるものです。高い金額で売却すれば、売却代金を支払った会社の財務は傷みますから、経営に悪影響を及ぼす可能性もあります。

オーナー経営者にしても、会社を残すために「MBO」や「EBO」を検討しているのです。M&Aで第三者に売却するよりも、役員や従業員に引き継いでもらった方が、「仮にうまくいかなくてもあきらめがつく」という気持ちもオーナー経営者の中にあるというのが現実です。

[図表] MBOの一般的な例