一般にリートよりも利回りが高い私募ファンド

初心者が安全・安心な形で資産運用を行うためには、何よりもまず上場市場で売り買いされることがない商品に投資する必要があります。

「そんな投資商品があるのか、もしあるのなら是非教えてほしい」という人にお勧めしたいのが上場されていない「不動産ファンド」、より具体的には「不動産私募ファンド(私募ファンド)」です。

ファンドとは、複数の投資家から資金を集め、その資金を用いて行われる事業・資産からの利益を投資家に分配する仕組みの総称です。不動産ファンドは、投資対象を不動産に特化したファンドであり、私募ファンドはその1タイプになります。

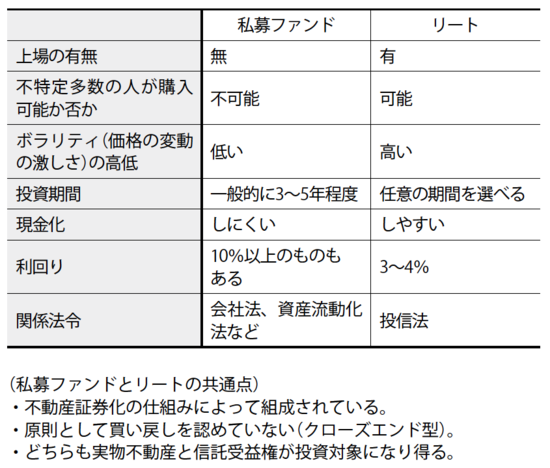

また、リートも不動産ファンドのカテゴリーに含まれます。

しかし、私募ファンドは、このリートとは全く違い「私募」の名称が示すように「公=不特定多数」ではなく特定少数の投資家を対象とした商品です。すなわち市場に上場されていないので、価格が日々変動することはありません。つまり、リートのような市場変動リスクが存在しないわけです。

しかも、私募ファンドの多くは、一般にリートよりも利回りが高くなっています。リートの利回りが現在3~4%なのに対して、私募ファンドは運用利回りとして6~7%が当たり前で、中には10%を超えているものもあります。

もともとは「プロの投資家向け」の商品だったが・・・

もっとも、これまで私募ファンドは一般の投資家が簡単に投資できるものではありませんでした。

投資家の中には、機関投資家やヘッジファンドのように投資の知識やノウハウに精通したプロの投資家がいます。プロの投資家は扱う資金が億単位であり、大規模なクラスになると数千億、数兆円の資金を動かすことも珍しくありません。

私募ファンドはもともと、そうした巨額の資金を扱うプロの投資家を対象とした商品として開発されてきたために、プロ投資家ではない一般の人たちが購入することは不可能に近かったのです。

しかし近時、一般の投資家でも、私募ファンドのようにリスクが小さく、リターンが大きな不動産ファンドに投資することを可能にした仕組みが現れました。それが次回以降にご説明する「クラウドファンディング」です。

[図表]私募ファンドとリートの相違点