節税の柱となる「2つの視点」とは?

連載第3回で紹介した「資産防衛のための4つの視点」。今回は、そのうち2つめの「2.節税の視点」について説明します。

「節税の視点」としては、①相続財産を減らす、②財産価値そのものを下げるという角度から解説していきましょう。

①相続財産を減らす

相続発生前に、贈与により相続財産自体をなくしてしまうことが有効です。贈与には、相続税対策として利用できるさまざまな制度が用意されています。古くからの配偶者控除に加えて、最近では教育資金の一括贈与に関して新たな特例が設けられています。

また、「相続時精算課税制度」は、主に相続税の基礎控除額以下となる、いわゆるサラリーマン家庭を想定したものです。地主の相続税対策としては有効ではないのですが、「広大地評価」と組み合わせることによって、地主の方に対しても大きな節税効果を発揮します。

②財産価値そのものを下げる

これは、資産の組み替えと法人化が有効です。資産の組み替えとは、資産の種類を組み替えることにより、本来等価であるべき財産価値を恣意的に圧縮する手法をいいます。

法人化の手法は、節税対策として以前から使われている手法です。その意味では「古くて新しい節税手法」と呼べるかもしれません。バブル期の後遺症からの再生等にも使える奥深さがあります。

それでは、それぞれの詳細をみていきましょう。

いつでも誰に対しても財産を与えられる「贈与」

贈与には、財産をあえて減らすことによって、相続税を減らすことができるというメリットがあります。具体的には、贈与税の仕組みを利用して節税対策を図ることになります。

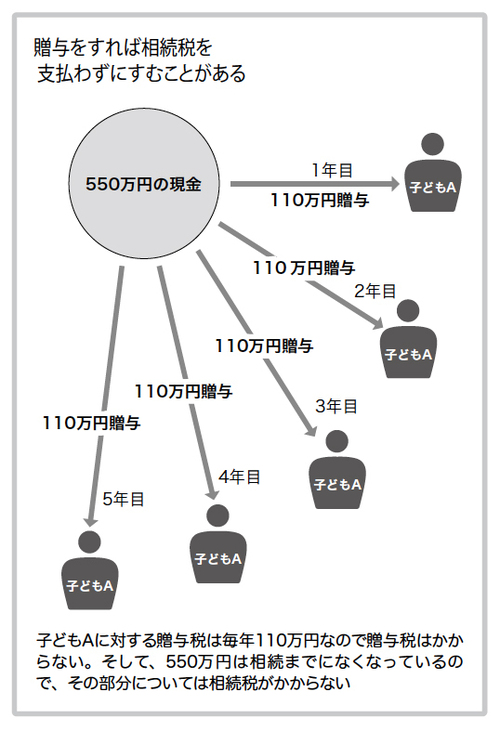

贈与税については、110万円の基礎控除が認められています。つまり、贈与を受けた財産の額が110万円以下であれば、贈与税はかかりません。この仕組みを利用することにより、毎年、財産を長期にわたって贈与するという方法で税負担を軽減することが可能となります。

最もシンプルなのは、毎年110万円の範囲内で財産を子や孫に贈与していくやり方でしょう。これなら、贈与税はゼロ円ですし、もちろん贈与した財産については相続税がかかりません。ただし連年贈与として贈与した初年度に連年の合計額を贈与したとみなされないように、注意が必要です。

また、直系尊属から毎年520万円相当の財産を贈与するというやり方も考えられます(平成27年1月1日以降の特例贈与)。この場合、贈与税として52万円かかりますが、贈与せずに相続税が課された場合でも相続税として52万円の負担を負うことになります(相続税の最低税率が10%であるため)。

つまり、贈与しようがしまいが、結局は同じ額の税金を支払わなければならないことになるわけです。逆に言えば、生前にできるだけ贈与をしておきたいと考えるのであれば、520万円という金額が、税金面での損得を考えるうえでの目安となります。

ちなみに、筆者は依頼人に対して200万円ずつ贈与することをお勧めしています。

200万円の場合、贈与税は9万円です。「200万円も贈与して、税金が10万円にも満たない」このような事実を知ると、得をしたような気分となり、節税効果をリアルに実感できる人が多いからです。