法人化にかかった費用も1年半で元が取れる!?

前回の続きです。会社設立後、不動産を取得した法人はAさんに地代として1500万円を支払うことにしました。固定資産税額の約3倍として設定しています。また、今まで子どものうち長男だけに支払っていた賃金も、法人の設立にあたり、長男と長女に役員になってもらったことから、1人当たり500万円の役員報酬を支払うことにしました。

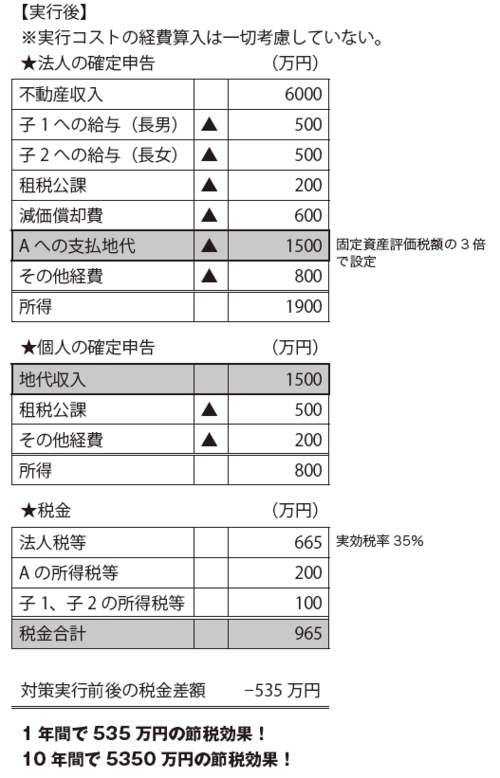

法人化後の納税額は下記の図表にまとめてあります。

[図表]法人化後の効果

節税額の詳細を簡単に示すと、次のようになります。

●法人の利益・・・1900万円→法人税等665万円

●Aさんの不動産所得金額・・・800万円→所得税等200万円

●長男の給与収入・・・500万円→所得税等50万円

●長女の給与収入・・・500万円→所得税等50万円

●合計納税額・・・965万円

法人化前の税額1500万円が、法人化後は965万円で済み、結果的に年間535万円も納税額に差が出ました。10年間で考えると、節税効果は5350万円にも達します。これなら法人化するのにかかった費用もたった1年半で元が取れることになります。

不動産の法人化で、現預金が法人の財産として貯まる

これだけでも十分な節税ではありますが、実は大きな節税効果がまだあるのです。

法人化する前、家賃収入に多額の所得税が課税されていましたが、それでも毎年結構な金額の預金がAさんの手元に残ることにはなっていました。毎年毎年蓄積され、そのままいけば、20年後には数億円の財産が蓄積されたことでしょう。この蓄積されていく現預金に対し、将来、相続が発生した場合には当然に相続税が課税されることになります。

所得税が課税された財産に今度は相続税が課税される。つまり、二重に税金が課されることになるのです。

これが、不動産の法人化によって、Aさんにたまるはずだった現預金が法人の財産としてプールされていくことになるのです。額にすると10年間で8350万円。その計算式は次のようになります。

■所得1900万円+減価償却費600万円=2500万円①

所得1900万円×法人税率35%=665万円②

①-②=1835万円(1年に入るキャッシュ)

⇒1835万円×10年-1億円(売却収入)=8350万円

つまり、これだけの金額がAさんから法人に移転されたことになるわけです。