株価の急激な上昇、または下落によって起こる「三空」

相場が大きく下落して、「これより下はもう売る人がいない」という状況になると、そこからは高い確率で上昇に転じます。「底値」のタイミングは、チャートとローソク足の変化から見極めると説明してきましたが、その中でも最もわかりやすいと言えそうなのが「三空」が現れたときです。

三空とは、チャート上でローソク足の間に3回連続で窓が空いた状態を指し、株価の急激な上昇または下落によって起こります。

通常は、株価は窓を空けた方向に動きます。上昇なら上昇、下落なら下落方向というわけです。しかし、短期間に連続して3つあるいはそれ以上、窓を空けた場合は、そこが転換点となって株価の流れが変わります。つまり、3つ連続して窓を空けて下がった場合は、大底を形成して、そこが絶好の買いタイミングになるということです。

実際には、三空の後にもう一、二回下げて四空、五空になるケースもありますが、その場合も買値くらいまでは戻るパターンが多いので、比較的買いやすいところです。

このことを示している相場格言が「三空叩き込みに買い向かえ」です。とても具体的で、かつ今でも十分に通じる内容と言えるでしょう。

みんなが弱気になるほどの「悪材料」がある場合は別

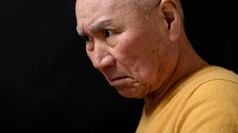

例として挙げるのは、2016年2月に相場全体が大きく下落したときのパナソニックのチャートです。三空というよりは四空と言えそうですが、きれいに窓を空けて下がっていて、なおかつ四空を付けた後は上昇に転じていることが一目でわかります。

買いタイミングを探るのにわかりやすく使いやすい「三空叩き込み」ですが、注意すべき点もあります。それは、どのような理由で大きく下げているのかということです。

例として挙げたパナソニックの下落理由は、相場全体の下げに伴うものです。実は、パナソニック以外にも、同じように三空になった銘柄は複数ありました。

相場全体が弱気になったことで一緒に下げているので、パナソニック自体にさほど悪い材料はありません。そのため、三空で底入れした後は上昇に転じました。

しかし、個別銘柄で「みんなが弱気になる」ほどの悪材料があって下げている場合は、別です。三空の後も浮上することは難しく、さらに下げが続く可能性もあります。たとえば、経営破たんや粉飾決算といった深刻な問題を抱えていて解決の道筋が見えていない銘柄については、三空であっても買いタイミングとは言えません。

もちろん、全体相場に関係なく個別銘柄が下げていて、三空を付けた後で上がるというケースもありますが、狙い目はあくまで「相場全体の下落に伴う、三空叩き込み」だと考えます。

[図表]パナソニック(6752)